-

23/08/24(목) 한눈경제한눈경제정보 2023. 8. 24. 06:24

23/08/24(목) 한눈경제

투자정보가 수집되는 대로 장중에 본 블로그에 계속 업데이트 됩니다. 장마감후에는 "한눈경제정보 밴드"에 요약 게시됩니다. 밴드에 가입하시면 매일아침 "뉴스브리핑"과 "추천종목"을 받아보실 수 있습니다. 밴드내 "늘림스터디클럽방"으로 오시면 차원이 다른 투자써비스를 받게 됩니다. 일체의 비용부담 없으며 고품격 무료써비스입니다.[한눈경제정보 밴드, 늘림스터디클럽방]

band.us/@chance1732

-----■ 탑다운에서의 엔비디아: 한국 반도체와 산업재에 미칠 영향 - KB

ㅇ 통화정책은 문제고, 실적은 문제가 아니었다

이번주 ‘실적’과 ‘잭슨홀 미팅’이 변수로 꼽혔는데, 결과적으로 실적은 우려할 변수가 아니었다. 경기사이클이 반등하고 있기 때문이다. ‘투자관련 기업’이라면 더욱 그렇다.

ㅇ 탑다운에서 포착한 포인트 세 가지 : 엔비디아 실적을 보면서 느낀 점은 아래와 같다.

① 투자는 좋고 소비는 나쁘다 투자/소비 사이클의 디커플링이 다시 확인되었다. ‘투자 모멘텀’을 받는 ‘엔비디아’는 좋고, ‘소비 모멘텀’을 받는 퀄컴은 나쁘다. 메모 리 반도체도 마찬가지이다. HBM 등 투자와 관련된 분야는 수요가 좋다. 반면 가전/핸드셋 등 소비 관련 분야는 수요가 좋지 못하다. 따라서 ‘엔비디아/후공정 > 메모리반도체 > 퀄컴’ 순으로 밑그림 을 그릴 수 있다

② 투자 관련 주식은 비싸도 더 갈 수 있다. 엔비디아는 ‘매출+이익률’ 모두 좋았다. 매출액도 102%YoY나 급증했다. 그런데 단기간 이 정도의 capa를 확보하는건 불가능하다. 결국 ‘수량 (Q)’이 아니라 ‘가격 (P)’을 엄청나게 올린 것으로 추론할 수 있다. 초호황일 때 나타나는 조합인데, 수요가 너무 많아 골라 받는다는 것이다. 정말 업황이 좋다면 ‘매출+이익률’이 함께 폭증하는데, 이는 한국 산업재에도 적용된다. 정말 업황이 좋다면 ‘만년 low single’인 산업재의 이익률이 크 게 개선되어야 할 것이다. 그런 모습이 나타난다면, 랠리는 재개될 것으로 보인다.

③ ‘메모리 반도체’나 ‘엔비디아’ 모두 매출액 증가율 패턴은 같다 두 업체의 매출액 증가율의 패턴은 어차피 같다. 둘 다 ‘경기민감주’라는 뜻이다. 다만 ‘매출 증가 추세가 구조적이냐’하는 차이가 있을 뿐이다. 소 비 관련 수요가 약한 것이 단점이지만, 가을에는 아웃퍼폼이 가능할 것으로 보고 있다.

ㅇ 요약

엔비디아/퀄컴 실적에서도 ‘투자 사이클 (반등)’과 ‘소비 사이클 (둔화)’ 디커플링이 확인된다. 엔비디아의 ‘매출+이익률’ 동반 급등은 수요가 너무 많아 골라 받을 때만 나타나는 것이다. 한국 산업재도 이것이 주가를 가를 것이다. 한국 반도체는 소비 수요가 약하다는 아쉬운 점이 있지만, 하반기에도 완만한 아웃퍼폼이 가능할 것이라 전망한다.

■ 두산밥캣 : 앞으로가 더 기대되는 북미 컴팩트 강자 - 한화

[동사는 북미 컴팩트 장비 시장에서 높은 시장지배력을 보유한 업체로, 전 방 수요가 견조한 가운데 북미 GME 및 산업차량 사업부를 통해 한 단계 더 성장할 전망입니다. 업종 내 차선호주로 제시합니다.]

ㅇ GME 사업의 CAPA 및 딜러망 확대

GME(농업·조경) 사업의 2Q23 매출은 2,421억원(YoY +21.6%)으로, 하반기에도 YoY 성장을 이어나가 동사의 핵심 성장동력으로 작용할 전망이다. 1) 스테이츠빌 공장 CAPA 확대, 2) 딜러망 확대를 통한 경쟁 력 강화가 기대되기 때문이다. 먼저, 스테이츠빌 증설로 비스마르크 공 장의 GME 라인 이전을 통한 생산 효율화, CT(컴팩트 트랙터) 자체 생산 전환을 통한 물류비 절감 등이 기대된다. 아울러, GME 라인업 확대로 GME 전문 딜러뿐 아니라 Full-line을 취급하는 딜러 네트워크 또한 증가해 브랜드 경쟁력 강화가 기대된다.

ㅇ 북미 산업차량 호실적 지속 전망

2Q23 북미 산업차량 매출은 2,857억원으로 +115% 증가하면서 세 자 릿수 성장을 이어갔다. 하반기 이후에도 북미 산업차량 사업차량 호실 적 지속을 전망한다. 1) 미국 내 팩토리 붐과 물류 센터 지게차 수요(미 국 전체 소매판매 중 전자상거래 비중 15%대로 상승) 증가, 2) 도요타 의 배기가스 규제 미달에 따른 반사이익(MS 확대), 3) 로고 변경(두산 →밥캣)으로 인한 브랜드 인지도 상승 효과가 기대되기 때문이다.

ㅇ PDC 증설을 통해 북미 내 브랜드 경쟁력 제고

매출의 70% 이상을 차지하는 북미 시장 수요가 비주거용 건설지출 확 대로 견조한 가운데, 동사는 딜러들의 만족도 개선을 위해 애프터서비 스 지원 확대 전략을 구사하고 있다. 동사는 ‘22년 Reno와 Atlanta에 PDC(부품유통센터)를 추가 설립하면서 북미 PDC를 3개로 늘렸다. 딜 러들의 부품 공급 능력 개선을 통한 브랜드 경쟁력 강화가 기대된다.

ㅇ 투자의견 Buy, 목표주가 80,000원으로 커버리지 개시

두산밥캣에 대해 투자의견 Buy, 목표주가 80,000원으로 커버리지를 개 시한다. 목표주가는 12개월 Fwd EPS 9,558원에 글로벌 Peer의 평균 12MF P/E를 30% 할인한 8.4배를 적용해 산출했다.

■ HD현대인프라코어 : 인프라 투자의 직접적인 수혜자, 엔진으로 차별화 - 한화

[동사를 국내 건설기계 업종 최선호주로 제시합니다. 1) 중대형 굴착기 제 품을 중심으로 라인업을 확대해 나가고 있는 동사에 인프라 투자 확대의 직접적인 수혜가 예상되는 가운데, 2) 수익성이 높은 엔진 사업부의 성장 이 업종 내 프리미엄 요소로 작용할 것으로 판단합니다.]

ㅇ 엔진 사업부로 차별화

동사의 ‘23년 연간 엔진 사업부 실적은 매출액 1조 1,937억원(YoY +15%), 영업이익 1,612억원(YoY +29%, OPM 13.5%)로 전망한다. 하 반기 이후에도 엔진의 고성장을 전망하며 업종 내 차별화 포인트로 작 용할 것으로 예상한다. 1) 방산 엔진 매출의 본격화(폴란드향 K2전차용 엔진 6월부터 출하 시작), 2) 계열사 시너지 효과(‘24년~‘25년부터 계 열사 건설기계/산업차량 엔진 내재화 본격화)가 기대되기 때문이다.

ㅇ 사우디를 중심으로 한 중동 수요에 주목

동사의 ‘23년 연간 신흥/한국 매출은 2조 116억원으로 YoY +9.4% 성 장할 것을 전망한다. ‘23년 이후에도 사우디를 중심으로 한 중동 수요 가 신흥 매출에 크게 기여할 전망이다. 1) 중동 주요국 건설 프로젝트 발주가 강세를 보이고 있으며(MENA 주요 7개국 6월 YTD 1,014억달 러(YoY +38%) 프로젝트 발주), 2) 동사가 강점을 가진 사우디에서 네 옴시티 등 대형 프로젝트 관련 수요가 발생하고 있기 때문이다.

ㅇ 컴팩트 라인업 확대로 선진시장 아웃퍼폼 지속 전망

동사는 MEX(미니 굴착기) 등 컴팩트 라인업 확장으로 북미/유럽 시 장을 계속해서 아웃퍼폼할 전망이다. 동사는 내년부터 초미니 굴착기, CTL(컴팩트 트랙 로더) 등의 출시 계획을 밝힌 바 있어 제품 커버리 지 확대 효과는 당분간 지속될 것으로 전망한다. 아직 동사의 선진시장 컴팩트 제품 커버리지는 40% 내외에 불과한 것으로 파악된다.

ㅇ 투자의견 Buy, 목표주가 16,000원으로 커버리지 개시

HD현대인프라코어에 대해 투자의견 Buy, 목표주가 16,000원으로 커 버리지를 개시하며, 업종 내 최선호주로 제시한다. 목표주가는 12개월 Fwd EPS 1,905원에 글로벌 Peer의 ‘23년 평균 P/E를 30% 할인한 8.4 배를 적용해 산출했다. 향후 3개년(‘22년~‘25년) EPS CAGR 26.2%와 ‘23E ROE 19.8%를 감안 시 충분히 달성 가능하다고 판단한다.

■LIG넥스원 : 소리없이 수출이 늘어나고 있는 중

[지난 1분기 일시 감소했던 수주잔고는 2 분기 다시 12조원을 넘어섰습 니다. 수출비중도 이제 15%를 넘어 20%를 넘어설 전망입니다. 수출확 대로 실적도 개선세를 보일 것으로 전망합니다.]

ㅇ 2분기 실적은 대체로 시장 예상치에 부합

동사의 2분기 실적은 매출 5,458억원(YoY +11.3%), 영업이익 402억 원(YoY -14.7%, OPM 7.4%), 순이익 316억원(YoY -28.4%)을 시현 했다. 매출은 전년동기대비 성장했으나, 당사 및 시장예상치를 소폭 하 회했다. 천궁PIP 양산 사업의 Batch단계 전환으로 매출이 감소했기 때 문이다. 매출이 줄면서 영업이익도 당사 및 시장예상치 대비 약 5~10% 하회했으나, 타 방산업체의 실적과 비교했을 때 예상에 부합하 는 수준이었다.

ㅇ 두자릿수 수출비중 유지, 하반기로 갈수록 확대 전망

2분기 수출 매출은 863억원으로 전분기(1,066억원) 대비 줄었으나, 수 출 비중은 15.8%(전분기 19.5%)로 두자릿수 수출비중은 유지했다. 지난 해 연간으로 18.3% 보다 낮아졌으나, 하반기로 갈수록 UAE 천 궁 매출과 인도네시아 TRS 수출 사업 등의 매출이 증가할 전망이어서 수출 비중은 20% 초반까지 확대될 것으로 전망한다

ㅇ 수주잔고 증가추세, 실적도 내년으로 갈수록 개선

지난해 말 12.3조원이었던 수주잔고는 1분기말 11.8조원으로 줄었지만 2023년 2분기말 현재 12.2조원으로 전년동기대비 50.6% 증가했다. 수 주잔고의 50% 이상이 수출잔고로 추정되는 만큼 수출 비중도 내년에 는 20% 중반을 넘어설 전망이다. 이에 따라 영업이익률도 2022년 8.1% →2023년 8.3% →2024년 9.0%까지 개선될 것으로 예상한다

ㅇ 투자의견 Buy, 목표주가 10만원 유지

동사는 구체적인 해외 수주 내역을 공개하기 어렵다는 약점을 갖고 있 으나, 수출비중이 높아지면서 양호한 수익성을 시현하고 있다. 12조원 이 넘는 수주잔고를 바탕으로 실적개선세가 지속될 것이라는 점에서 투자의견 Buy를 유지한다. 기존 목표주가 10만원을 그대로 유지한다.

■ 한화시스템 : 투자성과 구체화되고 있고 수출 확대로 실적도 개선 전망 -한화

[방산과 ICT 의 고른 성장으로 2 분기 실적은 서프라이즈를 기록했습니 다. 신사업 부문 실적의 불확실성은 존재하나, 투자성과가 구체화되는 속도가 빨라지고 있고, 방산 수출 확대로 실적개선도 기대됩니다.]

ㅇ 2분기 실적은 서프라이즈

동사의 2분기 매출은 6,107억원(YoY +19.6%), 영업이익 259억원 (YoY +57.9%, OPM 4.2%), 순이익 747억원(YoY 흑자전환)을 시현했 다. 매출액은 당사예상치 대비 13% 많았으며, 영업이익도 2.6%의 OPM을 예상했으나, 4%를 넘는 호실적을 보여줬다. 방산과 ICT 모두 전분기대비 실적 개선이 이뤄졌기 때문이다. 방산은 양산사업매출이 늘었으며, ICT부문은 계열사 통합에 따른 IT 수요가 늘었다.

ㅇ 신사업 실적 불확실성 존재하지만, 방산 수출이 실적 견인 전망

2022년 신사업부문의 영업적자는 697억원이었으며, 상반기까지 누적 영업적자는 258억원이다. 적자폭이 줄고는 있으나, 신사업부문의 적자 규모에 따라 실적 전망이 달라질 수 있다. 다만 UAE向 천궁 다기능레 이다 매출과 K-2, K-9 수출과 관련된 부품 매출이 더해질 전망이어서 동사의 실적은 지난해를 저점으로 개선될 전망이다.

ㅇ 신사업투자 성과가 구체화되는 시간도 빨라지는 중

동사는 금년 7월 기간통신사업자 등록을 완료했다. 원웹의 위성망을 사용하는 저궤도 위성통신 상용화를 위한 것이며, 5월에는 초소형위성 체계 SAR 검증위성 계약도 수주했다. 오버에어가 개발중인 UAM도 총조립단계에 있으며, 연말까지 무인기체 개발을 완료하고, 유인기체도 병행 제작해 미국내 인증 작업을 수행할 예정이다. 지난 5월 이후 신사 업부문의 성과가 빠르게 구체화되고 있다.

ㅇ 투자의견 Buy, 목표주가 21,000원 유지

예상보다 양호한 2분기 실적을 반영해 이익 전망치를 상향조정했으나, Fwd 12 BPS 상향폭이 의미있는 주가 상향으로 이어지지는 않아 기존 목표주가 21,000원을 유지한다. 투자성과가 가시화되고 있는 것에 대 한 시장의 관심이 높고, 방산 수출 프로젝트를 통한 직간접적 실적 개 선이 기대되는 만큼 투자의견 Buy를 유지한다.

■ 오늘스케줄 - 08월 24일 목요일

1. 시큐레터 신규상장

2. 잭슨홀 미팅(현지시간)

3. 금융통화위원회

4. G20 무역투자 장관회의 개최

5. 日 후쿠시마 오염수 방류

6. 국회, 본회의 개최

7. 中 정부 한국 단체관광 허용 이후 첫 단체관광객 방한

8. 네이버, 'DAN23' 개최

9. 2분기 가계동향조사 결과

10. 7월 생산자물가지수

11. 9월 국고채 발행계획 및 8월 발행 실적 발표

12. 대신밸런스제16호스팩 공모청약

13. 클리노믹스 추가상장(유상증자)

14. 넥스턴바이오 추가상장(유상증자)

15. EDGC 추가상장(CB전환 및 BW행사)

16. 메디콕스 추가상장(CB전환)

17. 파워로직스 추가상장(CB전환)

18. 밸로프 추가상장(CB전환)

19. 신테카바이오 추가상장(CB전환)

20. 소니드 추가상장(CB전환)

21. 뷰티스킨 보호예수 해제

22. 美) 주간 신규 실업수당 청구건수(현지시간)

23. 美) 7월 시카고 연방 국가활동지수(현지시간)

24. 美) 7월 내구재주문(현지시간)

25. 美) 8월 캔자스 연준 제조업지수(현지시간)

26. 美) 갭(GAP) 실적발표(현지시간)~~~~~

8월24일 : 8월금통위

8월24일 : 네이버, 초대규모 AI '하이퍼클로바X' 공개8월22~24일 : 브릭스(BRICS) 정상회의 개최(현지시간), 남아공 요하네스버그.

8월21~31일 : 한미, '을지자유의방패' 연합연습

8월20~28일 : 부다페스트 세계육상선수권대회

8월23~27일 : 게임스컴(Gamescom) 개최(현지시간),독일 쾰른

8월25일 : KH필룩스, 검찰 KH그룹 배회장 인터폴 적색수배 보도에 대한 조회 공시 답변 재공시 기한

8월25~27일 : 8월 잭슨홀미팅

8월28일 : 영국증시, Summer Bank Holiday로 휴장

8월28일 : 삼성전기, 테슬라에 5조대 카메라 모듈 공급 보도에 대한 재공시 기한

8월30~9월01일 : 세계제약ㆍ바이오ㆍ건강기능 산업 전시회, 코엑스

8월30~9월01일 : 글로벌 바이오 콘퍼런스, 백신/진단시약/방역, 그랜드 인터컨티넨탈 서울 파르나스.

8월30~9월01일 : 제16회 폐기물·자원순환산업전, 킨텍스

8월30~9월01일 : IInterCHARM Korea, 코엑스, 글로벌 뷰티/화장품 전문 전시회, 매년 50여개국 약 3,000명이 넘는 해외바이어 내방

8월31일 : MSCI지수 리밸런싱 : 8월31일 장 마감후진행, 9월1일부터 적용.

~~~~~

9월중 : 울산도시철도 수소전기트램 실증노선 태화강~울산항 구간 개통, 현대로템

9월01일~05일 : IFA2023(유럽가전전시회) 개최, 독일 베를린

9월01일 : 정기국회 개최

9월01일 : 대한항공 007편 격추 사건 희생자 40주기

9월01일~05일 : 유럽 가전전시회 IFA

9월04일~10일 : 코리아 블록체인 위크(KBW2023), 서울신라호텔, 서울 성수동 에스팩토리 등

9월05일~10일 : IAA 모빌리티, 독일 뮌헨에서 세계 3대 모터쇼 중 하나, 현대자동차 불참, 삼성전자 LG전자 참가

9월06일 : 미국증시, 노동절(Labor Day)로 휴장

9월06일 : 대학수학능력시험 모의평가

9월06일 : JYP엔터테인먼트 소속 그룹 스트레이키즈, 일본에서 첫 번째 미니앨범(EP)을 발매예정.

9월07~08일 : 제44차 한-호주 경제협력위원회'개최, JW메리어트 서울, 최정우 포스코그룹 회장, 존 워커 AKBC 회장 등 양국 위원장이 참석한 가운데 양국 대표 기업들이 △연구개발(R&D) 협력 △핵심광물 △방위·항공우주 △식품 및 바이오 △청정에너지(수소) 등 5개 주제로 발표와 패널토론 시간

9월08~10일 :럭비 월드컵

9월09~10일 : 2023년 G20정상회의 인도뉴델리

9월09-12일 : IASLC WCLC 세계 폐암학회

9월12일 : OPEC 월간 보고서

9월13~15일 K-배터리 쇼 2023, 킨텍스

9월13~15일 : 수소산업 전문 전시회 H2 MEET 개최, 킨텍스

9월13~15일 : K-BATTERY SHOW 2023, 이차전지 소재 · 부품 및 장비전, 킨텍스

9월13일 : 애플, 아이폰15프로 발표

9월13일 : 9월 선물/옵션 동시 만기일

9월14일 : ECB 통화정책회의

9월14일~16일 : 국제 병원 및 의료기기 산업 박람회, 코엑스

9월15일 : 美) 선물/옵션 동시 만기일

9월18일 : 인도네시아 외교관계 수립 50주년

9월18일 : 일본증시, 경로의 날로 휴장

9월19~20일 :미국 FOMC 회의

9월21~24일 :도쿄게임쇼 개최, 세계 3대 게임쇼의 하나.

9월13일~15일 : 9월 UN총회, 한승수총리 참석 기조연설

9월23~10월8일 : 22년 항저우 아시안게임, 22년 연기된것

9월27일 : 효성중공업, 진흥기업 지분매각 관련 재공시 기한

9월29~10월6일 :중국중추절, 국경절 연휴

■ 미드나잇뉴스ㅇ 8월 미국 제조업 구매관리자지수(PMI) 예비치는 47.0으로 집계되며 전월의 49.0 대비 둔화됨. 추가로 서비스 PMI 예비치는 51.0으로 6개월만에 최저치를 기록함 (WSJ)

ㅇ 7월 신규주택매매는 71만 4000채로 집계되며 22년 2월 이후 최고치를 기록함. 새 단독주택들의 중간 가격은 43만 6700만 달러로 전월 대비 2만 달러 가량 상승함 (Bloomberg)

ㅇ 미국 모기지은행협회(MBA)는 지난주 총 모기지 신청건수는 전주 대비 4.2% 감소했으며, 구매수요는 1995년 12월 이후 최저 수준이라고 밝힘 (Reuters)

ㅇ 유로존 8월 HCOB 종합 구매관리자지수(PMI)가 47.0로 발표되며 2020년 11월이래 최저치를 기록함 (Bloomberg)

ㅇ 미 국무부가 IRST 및 IRST 관련 장비 등 총 5억 달러 규모의 무기에 대한 타이완 판매를 의회에 통보함 (Reuters)

ㅇ 일본 8월 지분은행 제조업 구매관리자지수(PMI)는 49.7로 집계되며 전월치 49.6을 상회했지만 석 달 연속 50을 하회함. 생산과 신규 수주가 모두 감소하며 지수를 끌어내림. 장기 경제 상황에 대한 불안감과 중국발 경제위기 우려가 일본의 기업을 위축시키는 요인으로 작용했다고 분석됨.

ㅇ 미국 반도체산업협회(SIA)는 중국 통신장비업체 화웨이가 중국 전역에서 비밀 반도체 제조 설비를 구축 중이라고 밝힘. 화웨이는 중국 정부와 선전시로부터 약 300억달러를 지원받고 있으며, 현재 반도체 공장 두 곳 이상을 인수했고 새로운 공장 3개 이상을 짓고 있는 것으로 파악됨.

ㅇ 미국 정부가 대중국 첨단 반도체 수출 제한 관련 한국·대만 기업에 적용되는 1년의 유예기간을 연장할 계획이라고 보도됨. 미국 정부는 지난해 10월 대중국 첨단 반도체 수출 규제를 시행하고 자국 첨단 반도체 제조장비의 중국 반입을 제한함. 다만 당시 중국 내 공장을 가동 중인 한국과 대만 기업은 장비 규제로 인한 사업 타격을 우려했고 이에 1년간 한시적으로 규제 유예를 결정한 바 있음.ㅇ 브릭스(BRICS) 정상회의에서 공동통화 출범 대신 역내 통화 활용 촉진에 대한 논의를 진행중인 것으로 밝혀짐. 브라질 룰라 대통령은 브릭스 회원국들 간에 사용할 수 있는 단일 통화를 옹호하며 이번 조치는 국가 통화를 대체하거나 미국 달러를 거부하는 것이 아니라 신흥 국가들 간의 무역을 촉진하기 위한 것이라고 언급함.

ㅇ 현대차의 중국 합작 법인인 베이징현대가 충칭 공장의 토지 사용권, 장비, 기타 시설 등을 약 36억 8435만 위안에 매각할 계획임. 현대차는 중국에서 베이징 1∼3공장, 창저우 공장, 충칭 공장 등 5곳을 운영했으나, 베이징 1공장은 2021년 매각했고 창저우 공장도 매각할 방침인 것으로 전해짐

ㅇ 엔비디아는 2분기 매출이 135억 1000만 달러로 집계되며 시장 예상치인 112억 2000만 달러를 20% 이상 상회했다고 발표함. A100, H100 등 AI 반도체를 포함된 데이터센터사업이 실적을 견인함 (WSJ)

■ 금일 한국증시 전망 : 상승 출발 후 견고한 흐름 전망MSCI한국지수 ETF +1.27%, MSCI신흥지수 ETF +1.59%상승. NDF달러/원 환율 1개월물 1,325.23원으로 이를 반영하면 달러/원 환율은 15원 하락 출발 예상. Eurex KOSPI200 선물은 +0.41%. KOSPI +0.5% 내외 상승 출발 예상.

전일 한국증시는 앞선 뉴욕증시의 부정적 흐름에 하락출발, 장초반부터 중국경제 우려에 외인의 헤지성 선물매도 증가. 상하이 증시 하락개장에 선물매도 증가로 지수낙폭 확대, 오후장에 미 국채금리 하락에 미 지수선물이 상승폭을 확대하자 코스피 지수 낙폭 축소 마감. 외인선물 순매도는 2075억으로 중국증시에 대한 헤지포지션이 증가, 코스피 현물 순매도는 미미하여 코스피 지지선이 견조함을 보여줌. 코스피 -0.41%, 코스닥 -1.17%로 마감.

상승 업종별로는 은행 금융> 건설 방산 지주> 건자재 순강세, 하락업종별로는 2차전지 > 철강 금속 화학소재 > 의료장비 로봇 AI > 기계 조선 상사 순 약세간밤 뉴욕증시가 국채금리 급락을 기반으로 반도체 등 기술주 중심으로 강세를 보인 점은 한국증시에 긍정적. 특히 필라델피아 반도체 지수가 +2.11%, 러셀2000지수가 +2.11% 그리고 다우 운송지수도 +1.13% 상승하는 등 한국증시와 밀접한 관계를 가지고 있는 지수가 강한 모습을 보인 점도 우호적.

여기에 달러약세로 인한 원화강세기조가 진행될 것으로 전망된다는 점도 우호적, 외국인 수급에 긍정적인 영향을 줄 수 있기 때문.

이날 발표된 미국과 유로존 제조업, 서비스업 PMI가 크게 부진한 모습을 보여 경기둔화 가능성이 부각된 점은 부담. 특히 유럽지역 침체가능성이 확연하 게 유입된 점은 지수상승을 제한할 것으로 전망.

엔비디아가 장 마감 후 8% 내외 급등한 점은 우호적, AI 산업에 대한 기대심리를 확대시켰고, 일시적인 테마가 아니라 본격적인 산업화 과정이 진행되며 매출 확대 가능성이 제기된 데 따른 것. 이는 관련된 반도체 업종 등의 강세를 견인할 수 있는 요인.

전일 한국증시 하락이유가 중국증시 하락에 대한 외인의 헤지성 선물매도에 기인한 것이며, 한국증시의 바닥추세를 형성하는 외인 코스피 현물 수급은 견조한 상태를 유지하고 있음. 외인 선물매도 헤지포지션의 누계는 5조1000억가량으로 추정. 전일 상하이증시외 대부분의 아시아증시와 뉴욕증시가 저점에서 강한 반등 모습을 보이고 있어 헤지목적이 완성된 포지션 규모가 클 것으로 추정. 오늘 상당한 규모의 외인선물 환매수유입을 예상하나 잭슨홀 미팅 발표시점까지는 불확실성존재

종합하면 오늘아침 코스피는 +0.5% 내외 상승 출발 후 견고한 모습을 이어갈 것으로 전망.

■ 전일 한국증시마감시점 이후 매크로변화로 본 아침투자환경

S&P500선물지수 : +1.39%

WTI유가 : -1.32%

원화가치 : +0.85%

달러가치 : -0.13%

미10년국채금리 : -2.19%

위험선호심리 : 확대

안전선호심리 : 확대

글로벌 달러유동성 : 확대

외인자금 유출입환경 : 유입

장단기금리 역전폭 : 확대

■ 전일 뉴욕증시 : 국채 금리 급락으로 반도체 등 나스닥 기술주 중심 상승 확대ㅇ 다우+0.54%, S&P+1.10%, 나스닥 +1.59%, 러셀+1.04%

ㅇ 뉴욕증시 변화요인 : 국채금리 급락과 기술주 강세

미 증시는 부진한 글로벌 제조업, 서비스업 PMI로 경기에 대한 우려가 부각돼 국채금리가 급락하자 상승. 최근 인플레 고착화와 수급적인 요인으로 금리가 상승하자 기술주가 약세를 보여왔던 만큼 금리하락은 반도체 등 기술주에 대한 투자심리 개선요인.더불어 엔비디아(+3.17%) 실적발표를 앞두고 커진 AI산업에 대한 기대도 기술주 강세 요인. 다만, 부진한 경제지표로 기술주를 제외한 종목군은 제한적인 상승이나 약세를 보이는 차별화 진행.

~~~~~

최근 미 10년물 국채 금리가 2007년 이후 가장 높은 수준을 기록하는 등 금리는 상승세. 이는 미국경기에 대한 자신감이 높아진 가운데 부각된 높은 인플레이션 고착화 가능성에 기인. 특히 미 의회의 부채한도 협상 타결 후

재무부가 지난 8월 1일 미 정부자금 차입계획을 총 1조70억 달러로, 5월 발표했던 7,330억 달러보다 확대하고, 2일에는 분기 국채발행계획을 통해 장기채 발행규모를 1,030억달러로 상향조정하자 금리상승이 본격화, 즉 최근 국채금리의 상승세는 연준의 매파적 행보와 긍급증가 요인의 결합에 의한 것.

잭슨홀 컨퍼런스를 앞둔 오늘 미국 국채금리는 큰 폭으로 하락. 이는 미국과 유럽 제조업과 서비스업 PMI가 예상을 하회하자 경기에 대한 우려가 재 부각된 데 따른 것으로 추정. 여기에 중국 경기 둔화로 인한 미국 경기 부담가능성이 제기된 점도 영향. 때문에 25일 있을 파월 연준의장의 연설에서 생각보다 덜 매파적인 내용이 언급될 수 있다는 기대심리가 부각돼 국채금리의 하락을 부추김.

이렇듯 국채금리가 큰 폭으로 하락하자 미 증시는 반도체를 비롯한 대형 기술주가 상승하는 모습을 보임. 이는 최근 기술주 약세를 촉발했던 국채금리의 상승세가 꺾인 데 따른 것으로 추정. 물론, 엔비디아(+3.17%)의 실적발표를 앞두고 AI산업에 대한 기대심리가 높아진 점도 기술주 강세 요인 중 하나.

한편, 엔비디아는 장 마감 후 실적 발표에서 견고한 실적과 가이던스 상향으로 7% 급등. 특히 데이터센터 매출이 급증한 점을 감안 AI산업이 실질적으로 성장하고 있고 이를 토대로 GPU의 초과수요가 높아졌다는 점이 부각된 데 따른 것으로 추정. 이에 힘입어 여타 반도체를 비롯한 AI 관련 주도 시간 외로 상승 중.

■ 주요종목 : 엔비디아, 시간 외 실적 발표 후 7% 급등엔비디아(+3.17%)는 실적 발표를 앞두고 국채 금리 하락과 실적에 대한 기대 심리가 맞물려 상승. 이에 힘입어 MS(+1.41%), 알파벳(+2.55%), 아마존(+0.95%), 메타(+2.31%) 등은 물론, AMD(+3.57%), 서비스나우(+1.10%), 오라클(+1.12%), 슈퍼 마이크로 컴퓨터(+7.56%), 유아이 패스(+0.72%), 팔란티어(+4.29%), C3Al(+4.09%)등 AI 관련 종목군 대부분 상승. 이에 힘입어 필라델피아 반도체 지수는 2.11%, 글로벌X 로봇&AI ETF BOTZ도 2.11% 상승.

엔비디아는 장 마감 후 실적 발표에서 견고한 실적 특히 데이터센터 매출 급증을 감안 AI 산업이 성장하고 있다는 점이 부각되자 7% 급등. 이에 힘입어 여타 AI관련주를 비롯한 반도체 업종도 시간외로 상승.

애플(+2.19%)은 금리 하락과 웰스파고 등 일부 투자회사들이 올해 여전히 매력적이라고 언급하자 상승. 넷플릭스(+3.48%)는 국채금리 하락과 헐리우드 최대 스튜디오가 작가들에게 공개적인 제안을 했다는 소식, 테슬라(+1.57%)는 독일 공장 생산량 감소 소식에 하락하기도 했으나, 금리하락과 반발 매수세 유입되며 상승.

풋락커(-28.28%)는 혼재된 실적발표와 올해 가이던스를 하향 조정했으며, 분기배당을 중단한다고 발표하자 급락, 딕스스포팅 굿즈(-0.34%)도 최근 부진한 실적 등을 발표한 후 급락에 이어 오늘도 풋락커의 영향으로 추가 하락. 나이키(-2.67%)도 동반 하락. 펠로턴(-22.60%)은 예상을 크게 하회한 실적과 자전거 리콜로 인한 신규 가입자 감소 소식에 급락.

■ 새로발표한 경제지표 : 미국, 유럽 제조업, 서비스업 PMI 위축미국 7월 신규주택판매 건수가 지난달 발표된 68.4만 건이나 예상했던 70.5만 건을 상회한 71.4 만 건을 기록. 중간 판매 가격은 43만 6,700달러로 전월 대비 4.8% 상승, 평균 판매 가격도 51.3만 달러로 전월 대비 1.1% 상승. 재고는 7.3개월분 쌓인 것으로 집계

미국 7월 제조업 PMI는 지난달 발표된 49.0이나 예상했던 48.8보다 둔화된 47.0으로 발표. 7월 서비스업 PMI는 지난달 발표된 52.3이나 예상했던 52.0보다 부진한 51.0으로 발표

유로존 7월 제조업 PMI는 지난달 발표된 42.7에서 43.7로 개선된 반면 서비스업 PMI는 50.9에 서 48.3으로 둔화돼 30개월래 최저치를 기록했으며 종합지수도 48.6에서 47.0으로 위축.

영국 7월 제조업 PMI는 지난달 발표된 45.3에서 42.5로, 서비스업 PMI 는 51.5에서 48.7로 둔 화, 종합지수는 50.8에서 47.9로 위축. 이 여파로 영국 3분기 GDP는 마이너스 성장 우려.

■ 전일 뉴욕 채권시장 : 미국 국채 금리, 부진한 지표 등으로 급락국채금리는 미국과 유럽의 부진한 제조업과 서비스업 PMI 결과로 인한 경기위축 가능성이 제기되자 하락. 더불어 최근 상승에 따른 되돌림과 함께 잭슨홀 컨퍼런스에서 파월 연준 의장의 연설이 생각보다 덜 매파적일 수 있다는 전망이 유입된 점도 하락 요인.

한편, 20년물 국채 입찰에서 응찰 률이 12개월 평균인 2.62배나 직전 2.68배를 하회한 2.56배를 기록하는 등 채권 수요가 높지 않았지만 영향은 제한.

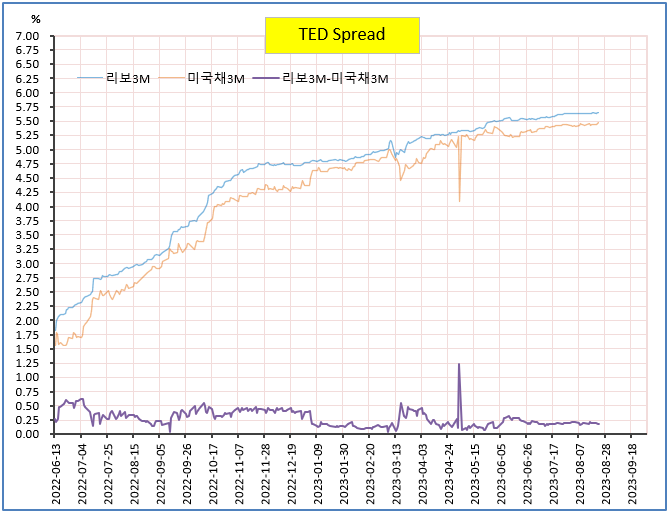

10년-2년 국채금리 역전폭 확대, 경기부진우려에 실질금리 큰폭 하락, TED Spread는 소폭 상승

■ 전일 뉴욕 외환시장ㅇ 상대적 강세통화 순서 : 원화>엔화>위안>유로>달러인덱스>파운드

달러화는 유로존 경제지표 부진 여파로 유로화가 약세를 보인 데 힘입어 강세를 보이기도 했음.

그렇지만, 엔화가 정부의 개입 가능성이 부각되며 달러 대비 큰 폭 강세를 보이자 약세로 전환했으며, 미국의 지표 부진으로 인한 연준의 매파적인 행보가 약화될 수 있다는 기대심리도 달러 약세 요인.

파운드화는 경기침체 우려 속 달러 대비 약세. 역외 위안화는 달러 대비 강세를 보인 가운 데 인도 루피, 인도네시아 루피아, 브라질 헤알, 남아공 란드 등 여타 신흥국 환율도 강세.

■ 전일 뉴욕 상품시장국제유가는 미국과 유럽 지역 제조업과 서비스업 PMI가 부진한 모습을 보이자 경기에 대한 우려 가 부각되며 하락. 더불어 가솔린 재고가 89만 배럴 감소 전망과 달리 147만 배럴 증가해 수요 둔 화 우려를 자극한 점은 유가 하락 요인.

다만, 원유재고가 614만 배럴 감소해 예상했던 280만 배 럴보다 그 폭이 늘었다는 소식이 전해지자 하락폭은 제한. 미국 천연가스 가격도 허리케인 여파로 기온이 하락하자 냉방 수요 둔화로 하락 지속. 유럽 천연가스 가격은 호주 우드사이드 에너지 파업 을 주목하며 변동성이 확대되고 있는데 오늘은 15% 가까이 급락.

금은 달러 약세 및 국채 금리 하락 여파로 상승. 구리 및 비철금속은 달러 약세 및 중국 경기 부양 기대로 상승. 중국 상품선물 시장 야간장에서 철광석은 1.10% 상승했으나, 철근은 보합.

곡물은 미 농무부의 작물 평가가 예상을 하회했다는 소식이 전해지자 상승. 가뭄과 무더운 기온으로 작황 부진이 현실화되고 있다는 점이 부각된 데 따른 것으로 추정.

■ 전일 중국증시ㅇ 상하이-1.34%, 선전-1.96%, 항셍지수+0.31%, 항셍H 지수+0.32%

중국증시 주요 지수는 1% 넘게 하락하며 장을 마쳤다. 지난 21일엔 1% 이상 하락, 22일엔 1% 넘게 상승한 데 이어 이날 또 비슷한 폭으로 하락하며 롤러코스터 장세를 이어가는 모습이다. 중국 부동산 위기와 중국 정부의 소극적인 대응이 증시의 발목을 계속 붙잡는 모습이다. 중국 주요 부동산 개발업체가 잇달아 위기에 처했음에도 중국 정부가 적극적으로 경기부양책을 내놓지 않으면서 주식 투자심리도 갈피를 못 잡고 있다.

앞서 중국 인민은행(PBOC)이 사실상 기준금리인 대출우대금리(LPR)를 인하했으나 인하폭이 충분하지 않다는 인식과 추가 대응책에 대한 기대감이 뒤엉키면서 주요 주가지수는 하루 간격으로 1%대 등락을 거듭하는 중이다. 이날 주요 지수가 다시 1% 넘게 떨어진 것은 중국 당국이 추가 대응책을 내놓지 않았기 때문으로 해석된다.

인민은행은 이날 오전 달러-위안 거래 기준환율을 전장 대비 0.0004위안(0.01%) 내린 7.1988위안에 고시했다. 전장 은행 간 거래 마감가는 7.2935위안이었다.

■ 전일 주요지표

'한눈경제정보' 카테고리의 다른 글

23/08/28(월) 한눈경제 (0) 2023.08.26 23/08/25(금) 한눈경제 (0) 2023.08.25 23/08/23(수) 한눈경제 (0) 2023.08.23 23/08/22(화) 한눈경제 (1) 2023.08.22 23/08/21(월) 한눈경제 (0) 2023.08.19